Экспортный аккредитив / Документарный бизнес / Внешнеэкономическая деятельность / Бизнесу / АКИБАНК

Документарный аккредитив –– это уникальная форма расчетов, обеспечивающая наиболее оптимальное соблюдение интересов как покупателя, так и продавца. Документарный аккредитив является по сути своей обещанием банка выплатить бенефициару («продавцу» согласно условий внешнеторгового контракта) за счет своего заказчика («покупателя» согласно условий внешнеторгового контракта) определенную сумму в согласованной валюте, если бенефициар представит в исполняющий банк в установленный срок документы предусмотренные в аккредитиве.

Проведение расчетов в форме документарного аккредитива регулируется положениями «Унифицированных правил и обычаев для документарных аккредитивов» №600).

Преимущества документарного аккредитива для Продавца:

- наличие надежного обеспечения платежа в виде обязательства банка осуществить расчеты за отгруженные товары, получаемого до начала отгрузки;

- быстрота поступления экспортной выручки, зачастую даже до прибытия товара в пункт назначения;

- в случае предоставления документов в четком соответствии с условиями аккредитива, отсутствие необходимости получения согласия покупателя на оплату товара;

- возможность досрочного пополнения оборотных средств (в случае предоставления в банк продавца документов в четком соответствии с условиями аккредитива, но до окончательного исполнения аккредитива): под залог имущественных прав, вытекающих из аккредитива (при платежном аккредитиве), в результате учета акцептованных банком векселей (при акцептном аккредитиве) или от негоциации векселей (при аккредитиве с негоциацией тратт).

Порядок использования аккредитива:

- Продавец производит отгрузку согласно условиям аккредитива.

- Продавец готовит комплект отгрузочных документов и представляет их в исполняющий банк, где производится их проверка на соответствие условиям аккредитива.

- В случае, если документы соответствуют условиям аккредитива, исполняющий банк направляет документы Покупателю и одновременно производит платеж в пользу Продавца. Если документы не соответствуют условиям аккредитива, они могут быть возвращены Продавцу на доработку, или же, после получения соответствующих инструкций Продавца, запрашивается согласие Покупателя на оплату документов с имеющимися расхождениями. В любом случае документы будут выданы Покупателю только в случае его согласию на оплату документов.

В вашу пользу выставлен аккредитив:

- При получении сообщения из банка-участника аккредитивной сделки (банка-эмитента или подтверждающего/исполняющего/ авизующего банка) об открытии аккредитива в пользу клиента (бенефициара), АКИБАНК проводит проверку подлинности аккредитива, оформляет на бумажном носителе и передает клиенту извещение, заверенное подписями уполномоченных лиц, об открытии документарного аккредитива, предварительно связавшись с клиентом по телефону или отправив извещение по факсу.

- Прежде всего вам необходимо определить, являются ли условия аккредитива приемлемыми для вас: сумма аккредитива, срок его действия, последняя дата отгрузки и срок для предоставления документов в банк, условия оплаты банковских комиссий и расходов, а также перечень документов и описание товара. В этом случае вам следует руководствоваться положениями заключенного между сторонами контракта, учитывая, что вы вправе отказаться от условий полученного в вашу пользу аккредитива. По действующим правилам все банковские комиссии и расходы в такой ситуации будут обращены на импортера, выставившего аккредитив, даже если по условиям аккредитива они были за счет продавца («бенефициара» по аккредитиву).

- После отправки товаров или оказания услуг в срок, бенефициар подготавливает документы, необходимые в соответствии с аккредитивом и представляет документы в банк, предварительно удостоверившись, что они по всем пунктам соответствуют аккредитиву: все предписываемые документы должны быть в наличии: они не должны ни нарушать условий аккредитива, ни противоречить друг другу. Банк при принятии решения о принятии или непринятии документов к оплате, четко придерживается принципов строгого соответствия документов условиям аккредитива.

- При предоставлении клиентом документов по аккредитиву АКИБАНК направляет их в исполняющий банк (если АКИБАНК не является исполняющим банком по условиям аккредитива).

Необходимо ясное понимание того, что как для импортера, так и для банка, выставившего по его поручению аккредитив, наличие в документах хотя бы одного (даже, на первый взгляд, малозначительного) несоответствия условиям аккредитива является достаточным основанием для отказа в выплате средств по аккредитиву.

Соответственно, комплект документов, целиком отвечающий требованиям аккредитива, является для вас надежной гарантией полного и своевременного получения выручки по экспортной сделке, так как с момента принятия документов обязательство по их оплате целиком лежит на банке импортера. Даже если предусмотрена отсрочка платежа, для Вашей организации не составит проблем получить кредитование под одобренные к оплате документы (будь то в форме кредита, или же путем учета векселя, выставленного на импортера).

Если исполняющий банк проверил документы и нашел их в порядке, он без промедления оплатит подтвержденный им аккредитив: в зависимости от согласованного вида использования он выплачивает сумму аккредитива, акцептует вексель или дает (в случае аккредитива с рассрочкой платежа) обязательство произвести платеж в определенную дату в будущем. В первом случае бенефициар («продавец» согласно условий внешнеторгового контракта) сразу же получает в распоряжение ликвидные средства. Если бенефициар получает акцепт векселя, он может либо дождаться срока его оплаты, либо дисконтировать его в своем банке. Обязательство произвести платеж в более поздний срок банк бенефициара при определенных может по желанию авансировать.

При получении выручки по аккредитиву из исполняющего банка, АКИБАНК зачисляет средства клиенту на валютный (транзитный) счет.

Специалисты службы валютного контроля, в случае возникновения каких-либо затруднений в ходе осуществления аккредитивной сделки, проведут консультации по всем интересующим вас вопросам, окажут помощь в оформлении документов, при необходимости, примут участие в переговорах с банком вашего партнера с целью совместной разработки наиболее оптимальной для вас схемы расчетов.

www.akibank.ru

Виды аккредитивов и самые актуальные из них для ВЭД

Банк, осуществляющий выплату, оформляет поручение банковскому учреждению — получателю, называемое аккредитивом. Данное распоряжение исходит от клиента, обеспечивается им с указанием определённой суммы. Перечисляясь предприятию или лицу, финансы участвуют в операции на заранее оговорённых в документе условиях. Следовательно, аккредитив — это документ в бумажной форме, составляемый банками. Начинающим бизнесменам и участникам ВЭД нужно ориентироваться в видах аккредитивов. Именно об этом пойдёт речь в данном разделе.

Содержание статьи

Зачем нужны аккредитивы?

В отношениях компаний-партнёров, а также физических лиц, важна финансовая надёжность. Страховка бизнеса, помогающая избежать потерь, нужна при любых взаимных расчётах. Такую функцию может выполнить аккредитив.Существует несколько его типов и каждый из них требуют изучения. Но данная форма расчётов удовлетворяет большинство клиентов. Она контролируется двумя банковскими организациями, что исключает невыполнение финансовых обязательств или гарантирует возврат денег.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

+7 (499) 350-97-43 (звонок бесплатен)

Виды аккредитивов и их характеристики

Избрав тип оферты, плательщик указывает его в поручении банку. Так документарный аккредитив представляет собой обязательство банковского учреждения о производстве платежа продавцу товара (бенефициару) при предоставлении надлежаще оформленной документации.

ЦБ РФ (Центральный банк) в «Положениях» перечисляет ряд видов аккредитивов, с которыми ознакомимся ниже.

Покрытый или депонированный

Открывающий банк перечисляет сумму исполняющей банковской организации за счёт клиента на полный срок аккредитива, что называется покрытием.

Аккредитив — страховка при взаимных расчётах.

Соглашение ограничено периодом действия оферты. К примеру, покрытый (депонированный) безотзывный аккредитив практически нельзя отменить.

Непокрытый или гарантированный

Открывающий банк передаёт право списания финансов с корреспондентского счёта исполняющей банковской организации, которая списывает эти средства в рамках суммы аккредитива, а также в определённом порядке.

Аккредитив покрытый и непокрытый работает по простой схеме, чем привлекателен для клиентов, но в сфере внешнеэкономической эти разновидности отсутствуют, так как они тождественны большинству аккредитивов.

Отзывный

Данный вид отменяется или изменяется инициирующим банком по письменной просьбе клиента. Получатель финансов при этом не обеспечен согласованиями и обязательствами.

Безотзывный

Отменяется лишь при согласии получателя, даваемого через исполняющий банк. Иначе перемена условий невозможна, в том числе частично.

Документарный аккредитив в международных расчётах применяется лишь по безотзывному типу.

Подтверждённый

Включает в себя отзывный и безотзывный аккредитив. Исполняющий банк выдаёт финансовую сумму получателю вне зависимости от того, поступили ли деньги от банковского учреждения, открывшего операцию.Процесс должен быть подтверждён соглашением. Так безотзывный подтверждённый аккредитив практически не подлежит отмене. При этом покупатель просит у банка продавца подтвердить оферту.

Дополнительные виды

Имеются также подвиды или разновидности вышеописанных форм:

- С красной оговоркой. Банк, открывающий такую оферту, даёт полномочия исполняющему финансовому учреждению на выдачу аванса получателю, являющемуся поставщиком товара. Это происходит до его отгрузки или оказания услуги, а также предоставления документов по торговой сделке.

- Револьверный открывается на частичные платежи в рамках суммы по контракту. Такой аккредитив возобновляется автоматически при очередном расчёте за следующую партию товара. Это уместно, если поставки стабильны во времени и циклическая сумма контракта снижается.

- Переводный или трансферабельный. Продавец (бенефициар) может уполномочить банк-исполнитель перевести сумму полностью или частично другому лицу (бенефициару).

- С платежом по предъявлению. Выплаты производятся после подачи банку надлежаще оформленных документов, проверенных им по соблюдению всех условий.

- С отсроченным платежом. Выплаты осуществляются не в момент предоставления документов, а через некоторое, обусловленное соглашением, время. Покупатель получает отсрочку, а продавец — гарантию на будущее.

- Резервный — по типу «Stand-by». Обеспечивает гарантию по контрактным обязательствам. Это не расчётный, а обеспечивающий исполнение инструмент.

Платёж осуществляется при предъявлении контрактных документов. Продавец (бенефициар) пользуется данным аккредитивом при нарушении обязательств, допущенных против него.

Получатель финансов вправе отказаться от пользования аккредитивом до истечения периода действия, что оговаривается заранее.

Примеры

Для простоты понимания во внутреннем использовании безотзывной покрытый аккредитив применяется при расчётах по ипотеке. Средства заёмщика по кредиту размещаются банком на счёт. Затем, после предоставления документов о переходе права собственности на жильё к заёмщику, финансы переводят продавцу.

Иногда сделки по тем или иным причинам оказываются под угрозой. Требуется минимизация рисков, одним из способов которой является факторинг — это обеспечение средствами под уступку денежного требования.

Непокрытый аккредитив, к которому применяется факторинг, действует на более мягких условиях.

Безотзывной неподтверждённый документарный аккредитив, открытый учреждением-эмитентом, приобщает банк-агент, авизирующий поручение. Он не несёт ответственности, лишь проверяет подлинность соглашения.

Документарный безотзывный аккредитив — твёрдое соглашение, существующее в нескольких видах. Это высокая степень уверенности в оплате, защита покупателя, минимальный риск.

Расчёты по аккредитиву

Расчёты по аккредитиву, как и безналичные расчёты вообще, отражаются в контрактах с указанием их формы.

Если это аккредитив, должны быть описаны следующие условия:

- Какой банк его открывает (эмитент).

- Банк, обслуживающий получение.

- Получатель.

- Сумма.

- Вид.

- Как получатель будет извещён об открытии.

- Когда плательщику будет сообщён номер счёта, на который финансы будут депонированы в банке-исполнителе.

- Период действия, срок предоставления товарных документов (либо по оказанию услуг) и форма их заполнения.

- Условия проведения платежа.

- Ответственность по обязательствам.

- Другие условия (частичная оплата и тому подобное).

При безналичном порядке расчёта банки отвечают по закону за нарушения при перечислениях финансов.

Что такое индоссамент?

Понятие «индоссамент» означает надпись на ценной бумаге, свидетельствующую переход прав по ней к другому лицу. Обычно оформляется на обратной стороне или на дополнительном листе. При этом индоссант — это лицо, передающее права и отвечающее за осуществление процесса.

По традиции индоссамент не бывает частичным. При этом можно оговаривать в тексте условия потери силы обязательства. В операциях по аккредитивам данное понятие используется в связи с различными бланками документов и чеками.

Акцепт счёта

Итак, что значит «счёт акцептован»? Акцептом называется ответ о принятии платежа получателем. В переводе с английского accept – «соглашаться», «принять».

Трактовка понятия «акцептованный счёт» зависит от ситуации, в общем случае это принятие условий письменного документа (в данном случае — по аккредитиву). По нормам РФ такое согласие должно быть полным (не частичным). А также безоговорочным.

Подведём итоги. Для понимания правильного применения данного финансового документа, нужно разбираться в его разновидностях, учитывать подводные камни и грамотно использовать его преимущества для процветания предприятия.

Бесплатная консультация по телефону:

+7 (499) 350-97-43 (звонок бесплатен)

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

ved.center

Рекомендации фирмам-экспортерам при проведении аккредитивной операции

Продавец-экспортер при проведении аккредитивной операции должен обратить особое внимание на следующее.

Перед открытием аккредитива

Наиболее выгодной формой расчетов для экспортера является предоплата. Если покупатель не согласен на нее, предпочтительнее использовать аккредитивную форму расчетов, надежно обеспечивающую экспортеру получение экспортной выручки.

Во время переговоров с иностранным контрагентом при согласовании договора купли-продажи и способа платежа необходимо выявить наиболее приемлемую форму аккредитива.

Самое высокое обеспечение платежей продавец получает, если аккредитив подтвержденный. В настоящее время клиенты Банка могут воспользоваться подтверждением аккредитива каким-либо первоклассным западным банком.

Чтобы обеспечить себе оптимальные условия аккредитива и исключить ошибки в контракте, клиентам рекомендуется до подписания контракта предоставлять его проект в банк для проведения экспертизы и получения рекомендаций.

До выставления аккредитива зарубежным контрагентом-импортером экспортер должен оформить экспортный паспорт сделки в отделе валютного контроля ГУТА-БАНКА.

В контракте рекомендуется определить срок, до которого продавец должен получить извещение об открытии приемлемого для него аккредитива.

Как правило, экспортер несет расходы по уплате банковских комиссий за операции на территории своей страны, а именно:

за авизование аккредитива;

за проверку документов;

за платеж, акцепт или негоциацию (покупку) тратты против документов, если ГУТА-БАНК является исполняющим банком;

почтово-банковские расходы.

После открытия аккредитива

(при получении письма от ГУТА-БАНКА об авизовании аккредитива с приложением копии самого аккредитива)

Аккредитив может быть авизован экспортеру предварительно при получении Банком сообщения об открытии аккредитива и его условиях по SWIFTу или телексу. Аккредитив авизуется окончательно при получении Банком письма с текстом аккредитива по почте.

Проверить, передает ли поступившее от банка письмо условия аккредитива так, как это согласовано с покупателем. В противном случае следует немедленно потребовать от покупателя изменения условий аккредитива.

Проверить, могут ли быть отдельные условия аккредитива выполнены с буквальной точностью. Если не все условия будут точно соблюдены, банк может отказаться принять документы, даже если они будут иметь только незначительные отклонения. Это особенно важно учитывать, если исполняющим банком является зарубежный банк.

Свои замечания по открытому в его пользу аккредитиву экспортер (бенефициар) должен сообщить в отдел международного бизнеса в течение 5 банковских дней, иначе Банк будет считать, что клиент согласен со всеми условиями аккредитива.

Отгрузив товар, экспортер предоставляет документы в отдел сопровождения ВЭД. Если ГУТА-БАНК является исполняющим банком, то после проверки документов он переводит экспортную выручку на транзитный счет экспортера, акцептует или негоциирует (покупает) тратту экспортера. Если исполняющий банк находится за рубежом, то ГУТА-БАНК пересылает документы исполняющему банку и после получения средств перечисляет экспортную выручку на транзитный счет экспортера в ГУТА-БАНКЕ.

Действующие комиссии по расчетам с использованием документарного аккредитива.

Открытие аккредитива — 0.2% за квартал или его часть (мин. USD 30)

Изменение условий (кроме увеличения суммы или срока) USD 30

Увеличение срока действия аккредитива 0,1% за квартал или его часть (мин. USD 30)

Трансферация (перевод) аккредитива 0.1% (мин. USD 30)

Предварительное авизование аккредитива USD 30

Авизование аккредитива 0.1% за квартал или его часть (мин. USD 30)

Увеличение суммы аккредитива 0.1 % за квартал (мин. USD 30)

Подтверждение аккредитива — при наличии покрытия

1% годовых

Платеж, негоциация, прием, проверка и отсылка документов 0.15 % (мин. USD 50)

Акцепт тратт 0.15%

studfiles.net

Аккредитив — УралЭкспорт

- Наша комиссия — 0%

- Быстрое получение необходимой Вам суммы

- обязательства по оплате аккредитива берет на себя кредитная организация: вы получите деньги независимо от платежеспособности покупателя;

- Вы получаете гарантию легальности сделки;

- Вы получаете деньги как только предоставите предусмотренные аккредитивом документы;

- Вы получаете оплату безналичным расчетом либо в удобной Вам валюте.

-

партнерство с проверенными банками в и за пределами РФ

-

гарантируем получение денег после отгрузки товара

-

всю документацию мы берем на себя

-

выплаты по аккредитиву в кратчайшие сроки

Экспортный аккредитив — отличный способ международного взаимодействия покупатель-продавец, особенно когда продавец не готов работать по предпоставке, а покупатель — по предоплате. Выходом в таких ситуациях может стать использование аккредитива как средства международного расчета. Экспортные аккредитивы регулируются Унифицированными правилами и обычаями для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года (частое сокращенное название УОП 600). Это гарантирует законность сделки в любой стране.

Схема работы по аккредитиву такова:

- Плательщик открывает аккредитивный счет в банке, пополняет этот счет на сумму, установленную договором, и составляет список документов, которые должен предоставить получатель платежа для получения денег.

- Получатель платежа предоставляет готовые документы в банк.

- Банк проверяет правильность, легальность и достоверность представленных документов и переводит деньги на счет получателя платежа.

Преимущества работы по аккредитиву можно проиллюстрировать на следующем примере.

Компания-производитель сахара из России решает произвести поставку компании из Казахстана. Партнеры никогда прежде не работали, они новички на рынке экспорта, обе компании организованы всего 1 год назад. Работа по предпоставке не выгодна российской компании, а предоплата — компании из Казахстана.

Компания-покупатель обращается в УралЭкспорт с просьбой оформить экспортный аккредитив. Мы помогаем составить договор поставки, открываем аккредитивный счет в банке-партнере, составляем список документов, по предоставлении которых российская компания получит деньги за поставку. Компания-производитель готовит партию товара и отгружает ее транспортной компании. Мы получаем документы по списку, подтверждающие факт отгрузки, проверяем их легальность и достоверность. В случае корректности документации переводим деньги с аккредитивного счета покупателя из Казахстана на счет российского производителя.

В результате международная сделка состоялась, компания-производитель получила оплату в полном объеме, а компания-покупатель получила товар со всеми сертификатами. При этом мы минимизировали все риски по работе с незнакомой компанией для обеих сторон.

www.ural-export.ru

Использование в международной торговле аккредитива

Большинство экспортно-импортных компаний, успешно работающих на внешнем рынке, могут договориться со своими партнерами о форме оплаты. Как правило, расчеты осуществляются по факту поставки товара. Предприятиям, которые впервые заключают внешнеторговые контракты либо только начинают осваивать мировой рынок, достигнуть таких договоренностей с иностранными контрагентами в большинстве случаев не удается, поскольку поставщики отказываются осуществлять поставку без гарантии, а покупатель – платить без факта поставки. Выходом из этой ситуации может стать использование аккредитива.

Аккредитив что это такое, напомним (от лат. accredo – доверяю) называется форма расчетов между компаниями, в рамках которой в качестве посредника выступает банк. Аккредитив является соглашением между банком и компанией, в соответствии с которым банк берет на себя обязательство совершить платеж в пользу третьей стороны, если будут представлены все предусмотренные соглашением документы и соблюдены указанные в немусловия.

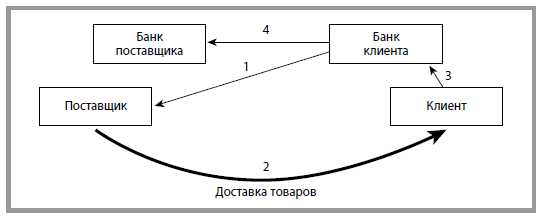

Сегодня в практике внешнеторговой деятельности аккредитивы являются наиболее распространенной формой расчетов и самым действенным инструментом обеспечения платежей. Процесс расчета с использованием аккредитива мы показали на рисунке ниже. Кроме того, аккредитивные формы расчетов позволяют работать с иностранными контрагентами даже тогда, когда отсутствует достаточная информация о репутации иностранного партнера.

Помимо платежной аккредитив может выполнять кредитную функцию. Кроме того, некоторые из аккредитивных форм позволяют отсрочить оплату отгруженного товара. Таким образом, возможность варьирования различными условиями оплаты по аккредитиву позволяет экспортерам устанавливать приемлемые цены и увеличивать объемы продаж, а импортерам при случае не отвлекать из оборота необходимые денежные средства.

Процесс расчета с использованием аккредитива

- Клиент обращается к банку с просьбой выпустить банковский аккредитив это документ предназначенный для поставщика, который гарантирует выплату после доставки товаров и предоставления документов, подтверждающих выполнение поставщиком своих обязательств по договору.

- Товары доставляются.

- Банк получает документы, подтверждающие выполнение поставщиком своих обязательств по договору.

- Банк клиента выплачивает соответствующую сумму банку поставщика.

Правила оформления аккредитивов

Аккредитив, хотя и является частью товарного контракта, юридически от него обособлен. В международной практике правоотношения по аккредитивным расчетам регулируются Унифицированными правилами по аккредитивам (UCP DC 500)1, а также обычаями банковской практики.

Унифицированные правила предоставляют широкие возможности для выбора параметров аккредитива, что позволяет сделать условия платежа практически индивидуальными. Для того чтобы аккредитив регулировался UCP 500, в заявлении на его открытие необходимо сделать соответствующую ссылку.

Под обычаями банковской практики подразумеваются некоторые правила оформления, нигде официально не закрепленные, но исполнения которых требуют все банки. Например, необходимость представления трех копий какого-либо документа означает, что нужно подать подлинник с оригинальной подписью, печатью и пометкой «оригинал» в правом верхнем углу и две копии документа, которые могут быть изготовлены на ксероксе, с оригиналом подписи.

Виды аккредитивов

Как указывалось выше, аккредитивная форма расчетов имеет преимущества как для импортера, так и для экспортера. В российской практике наряду с часто используемыми формами аккредитивов есть и такие, с которыми банки работают неохотно, ужесточая требования к российским клиентам.

Личный опыт

Валерий Данильянц, начальник отдела документарных операций КАБ «Банк Сосьете Женераль Восток»

Раньше иностранные банки предпочитали работать по аккредитивным операциям в основном с крупными российскими компаниями либо с предприятиями с участием иностранного капитала. Сегодня многие банки, в частности наш, стремятся расширить клиентскую базу, в том числе за счет предоставления качественных услуг по документарным операциям более широкому кругу предприятий. Непосредственные требования к клиентам зависят от вида деятельности, которую они осуществляют. Общими требованиями при решении об открытии аккредитива являются платежная репутация компании, прозрачность бухгалтерской отчетности и финансовых потоков, наличие счетов в банке, а также ясность и однозначность финансируемой схемы экспорта-импорта. Наиболее строгий контроль над финансовым состоянием компании имеет место в случаях, если мы предоставляем клиенту линию по торговому финансированию, в рамках которой, например, могут открываться аккредитивы без отвлечения собственных средств компании. Предпочтение при этом отдается компаниям, которые имеют в нашем банке счет, поскольку перед его открытием проверяется вся документация (отчетность, учредительные документы)и, следовательно, при предоставлении аккредитива нет необходимости полной проверки всего пакета документов.

Аккредитив может быть отзывным и безотзывным и должен содержать указание, к какому типу он относится, поскольку при отсутствии такого указания аккредитив будет считаться безотзывным. Отзывные аккредитивы отличаются от безотзывных тем, что могут быть изменены или отменены по указанию компании, которая его открывает, без уведомления контрагента даже в том случае, если товар отгружен, но еще не оплачен. На практике отзывный аккредитив фактически не используется в силу того, что дает минимальные гарантии по сделке.

Для детального анализа преимуществ и недостатков той или иной формы аккредитива рассмотрим аккредитивы, предпочтительные для экспорта и импорта, а также требования, предъявляемые банками при работе с такими формами аккредитивов.

Экспортные аккредитивы

Для экспортеров использование аккредитивной формы расчета является прежде всего дополнительной гарантией получения средств от иностранного покупателя.

Подтвержденный безотзывный аккредитив. Этот вид аккредитивов наилучшим образом защищает интересы поставщика, а также является твердым платежным обязательством со стороны обоих банков, участвующих в сделке. Согласно этому аккредитиву подтверждающий банк берет на себя обязательства, что после получения документов, перечисленных в условиях аккредитива, оплата будет произведена независимо от того, что может случиться с покупателем или его банком.

Требование о подтверждении аккредитива может быть прописано или добавлено в его условия следующим образом: «Мы настоящим добавляем наше подтверждение к данному документарному аккредитиву и тем самым берем на себя обязательство оплатить Вам сумму аккредитива (или его часть)против документов, предоставленных Вами в соответствии с условиями аккредитива».

Алексей Никифорович, менеджер по торговым операциям Управления международного банковского обслуживания коммерческих операций ЗАО «Ситибанк»

Подтверждение аккредитива, как правило, требуется в случае, если стороны договора поставки в какой-то степени не доверяют не только друг другу, но и банкам, выступающим с каждой стороны в аккредитивной сделке. В этом случае выбирается третий банк, устраивающий обе стороны (как правило, первоклассный западный банк), который подтверждает аккредитив, тем самым беря на себя дополнительное (к банку-эмитенту)обязательство заплатить по представлении документов, соответствующих условиям такого аккредитива. Подтверждающий банк в большинстве случаев назначается также и исполняющим банком по аккредитиву, а именно банком, который проверяет документы по аккредитиву и принимает решение об их соответствии его условиям. Таким образом, оплата аккредитивом проводятся через подтверждающий банк, устраивающий обе стороны договора поставки. Вследствие этого считается, что интересы поставщика и покупателя в большей степени застрахованы от ненадлежащего исполнения договора.

Следует отметить, что экспортер может подвергнуть себя дополнительному риску, если согласится принять аккредитив, предусматривающий в качестве условий получения средств документы, которые должны выдаваться покупателем или от имени покупателя (например, сертификат экспедитора с указанием, что товары были получены покупателем, или сертификат осмотра, подтвержденный подписью покупателя). Экспортер должен убедиться в том, что в условиях аккредитива не предусмотрено иных документов, кроме тех, форму и содержание которых контролирует он сам.

Предэкспортное финансирование. Схемы предэкспортного финансирования изначально применялись в крупных финансово-промышленных холдингах с установившимися партнерскими связями между входящими в них компаниями и банком. Практика последних лет показывает, что такая форма финансирования все чаще предоставляется банками как полноценная услуга не связанным с банком клиентам.

Предэкспортное финансирование представляет собой кредит, выдаваемый банком экспортеру (в пользу которого открыт аккредитив) для производства или приобретения экспортируемого товара. В этом случае требованиябанка, выдающего такой кредит, могут включать условия о залоге, например, выручки, которая поступит на счет экспортера после представления необходимых документов в банк. Обычно банки требуют от своего клиента и дополнительного обеспечения.

Экспортер также может с помощью аккредитива, открытого в пользу иностранного покупателя, рассчитаться со своими поставщиками без отрыва денежных средств из оборота и использования банковского кредита. Например, он может использовать переводной аккредитив, в соответствии с которым исполняющий банк по просьбе экспортера переводит всю сумму по аккредитиву либо ее часть в пользу поставщиков компании-экспортера. Однако в российской практике в указанных случаях чаще применяется связанный аккредитив.

Связанный аккредитив. При использовании этой формы аккредитивного расчета экспортер фактически имеет дело не с одним, а с двумя аккредитивами:один из них открывается иностранным покупателем в пользу экспортера, а другой аккредитив экспортер открывает в пользу своего поставщика. При этом поступления от первого аккредитива (его называют основным) должны покрывать выплаты по второму. Такая форма аккредитива может потребоваться, например, при расчетах экспортера с поставщиками в валюте, отличной от валюты первого аккредитива (покупатель перечисляет экспортеру средства в евро, а со своими российскими поставщиками экспортер рассчитывается в рублях), когда переводной аккредитив использовать нельзя. Однако в этом случае одновременно действуют два разных аккредитива, поэтому банк экспортера, хотя и принимает во внимание наличиепервого аккредитива, для открытия нового, как правило, требует дополнительного обеспечения. Следует отметить, что исполнение одного аккредитива не зависит от исполнения второго.

Импортные аккредитивы

Для компании-импортера основная цель открытия аккредитива заключается в том, чтобы была осуществлена поставка качественного товара в определенные время и место.

Аккредитив со 100%-ным денежным покрытием. В этом случае аккредитив может стать альтернативой авансу в работе по внешнеторговому контракту. Если импортер располагает свободными финансовыми средствами для оплаты товара, а также стремится минимизировать описанные выше риски, то он может обратиться в свой банк открывающий аккредитив с заявлением открыть подтвержденный аккредитив в пользу продавца, перечислив 100%суммы аккредитива на счет в этом банке. В отличие от авансового платежа покрытый аккредитив позволяет установить такие условия оплаты, которые максимально защищают интересы импортера (например, указание в аккредитиве точного места и времени получения товара, его необходимого количества и способа доставки гарантирует, что оплата не будет произведена до момента отгрузки товара).

Риск получения некачественного товара можно минимизировать, указав, что обязательными являются документы, выданные независимыми организациями (например, сертификат качества товара, его количества, соответствия требованиям ГОСТа, ветеринарный сертификат, свидетельство о происхождениитовара). Однако за проверку2 представленных документов банки берут дополнительную комиссию, которая, как правило, не превышает 0, 25 –0, 35% от суммы сделки.

Аккредитив без покрытия с платежом сразу по представлении документов. Эта форма аккредитивного расчета в импортных операциях является наиболее распространенной, поскольку схема ее реализации проста. При открытии подобного аккредитива не требуется предварительного размещения суммы покрытия в банке – импортер может оплатить товар только после его отгрузки. Получив подтверждение об открытии аккредитива, продавец отгрузит товар и представит оговоренные условиями документы в банк, который производит платеж. Таким образом, импортер не отвлекает из оборота свои денежные средства с момента открытия аккредитива и до совершения платежа подтверждающим банком. Сегодня комиссия банков за открытие такого аккредитива(с учетом стоимости подтверждения аккредитива иностранным банком)составляет 7–8% годовых, хотя эта величина может зависеть от срока действия аккредитива и вида предоставляемого залога.

Аккредитив без покрытия с отсрочкой платежа. В зависимости от своих финансовых возможностей продавец может предоставить импортеру товарный кредит. При этом он имеет гарантию своего банка на платеж по аккредитиву, а импортеру не приходится брать в банке кредит или отвлекать на платеж свои оборотные средства. Если иностранный продавец отказывается предоставить товарный кредит в рамках открытого в его пользу аккредитива, то банк может предложить импортеру постимпортное финансирование (постфинансирование)этой сделки.

Аккредитив с постфинансированием. Такая форма аккредитива используется в случае, когда банк готов предоставить импортеру целевое финансирование на приобретение товара в рамках аккредитива. После того как продавец, отгрузив товар импортеру, представит в подтверждающий банк документы, последний сам осуществит платеж по аккредитиву, а импортер получит отсрочку платежа от своего банка на заранее оговоренный срок. Однако следует учесть, что дополнительную комиссию за финансирование начиная с момента перечисления платежа продавцу будет оплачивать импортер и общая стоимость операции увеличится. Эта форма финансирования сегодня широко распространена, поскольку в этом случае стоимость привлеченных ресурсов для российского банка ниже, что в свою очередь сказывается на цене кредита для импортера. В зависимости от валюты, в которой осуществляется финансирование, общая комиссия банков сегодня составляет 7–9% годовых + +LIBOR/EUROLIBOR (в настоящий момент около 2–2, 5% годовых).

В то же время нужно иметь в виду, что законодательство некоторых государств ограничивает возможность использования постфинансирования как инструмента кредитования российского импортера.

Алексей Никифорович

Постфинансирование, как правило, осуществляется двумя способами. Первый – на уровне «банк – банк», когда финансирование предоставлется банку-эмитенту третьим банком, который обычно выступает подтверждающим либо рамбурсирующим3 банком по сделке. Для этого находят банк (западный), которым может также выступать банк получателя и который в момент наступления платежа по аккредитиву может произвести такой платеж за счет предоставления российскому банку финансирования (его условия банки оговаривают между собой отдельно). Таким образом, российский импортер получает возможность краткосрочного финансирования (путем получения отсрочки оплаты по аккредитиву)за счет средств западного банка.

Второй способ финансирования «банк – клиент» больше напоминает не аккредитивные, а кредитные отношения между банком и клиентом. В данном случае банк, непосредственно открывающий аккредитив, в момент наступления платежа по нему производит платеж из собственных средств и дает возможность импортеру погасить задолженность черезопределенный период, предоставляя ему таким образом рассрочку платежа по аккредитиву. Условия такого финансирования регулируются, как правило, кредитным соглашением между банком и импортером. В данном случае российский импортер получает возможность краткосрочного финансирования за счет средств российского банка.

Александр Вандышев, начальник отдела торгового финансирования АКБ «Авангард»

Возможность постфинансирования зависит главным образом от готовности западного банка произвести подобную операцию. В своей практике я сталкивался с ситуациями, когда французские банки отказывались предоставлять постфинансирование по аккредитивам, открытым российскими участниками ВЭД в пользу своих партнеров.

Причина в том, что французское законодательство жестко регулирует сделки с российскими банками. При осуществлении подобных операций французские банки обязаны создавать значительные резервы, что делает постфинансирование для них нерентабельным. Поэтому в большинстве случаев они предоставляют только возможность исполнения аккредитива путем отсроченного платежа4 – такая операция не является постфинансированием. По желанию бенефициара – получателя по аккредитиву – банки «дисконтируют документы», то есть производят платеж по аккредитиву досрочно за минусом ставки дисконтирования.

Другие западные банки, например австрийские и голландские, предоставляют постфинансирование по аккредитивам, и мы с ними такие сделки реализовывали.

В заключение хотелось бы еще раз подчеркнуть, что использование аккредитивной формы расчетов позволяет решать руководству компании сразу две большие задачи. Во-первых, значительно снижаются риски на контрагента, так как банк, а иногда и два, выступает в качестве гаранта сторон по контракту. Во-вторых, данная форма международных расчетов позволяет осуществлять финансирование проектов на более привлекательных условиях, чем прямое кредитование, особенно в период выравнивания процентных ставок между внутренними ивнешними источниками финансирования для российских банков.

1 Унифицированные правила и обычаи для документарных аккредитивов, публикация МТП № 500 (редакция 1993 года).– Примеч.редакции. назад

2 Общие правила проверки документов сформулированы в Международном стандарте банковской практики для проверки документов по документарным аккредитивам (ISBR), принятом Банковской комиссией при Международной торговой палате в январе текущего года (ICC Publication № 645). назад

3 Рамбурсированный банк – банк-корреспондент, производящий расчеты с банком импортера, если последний не имеет прямых корреспондентских отношений с банком экспортера.– Примеч.редакции. назад

4 Платеж по аккредитиву осуществляется не сразу после представления документов бенефициаром в банк, а через определенное количество дней от даты проверки документов – либо от даты выписки транспортного документа, либо иной оговоренной даты. назад

Методические рекомендации по управлению финансами компании

www.fd.ru

аккредитив для экспорта товаров [AX 2012]

Обновлено: October 17, 2012

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2, Microsoft Dynamics AX 2012 Feature Pack, Microsoft Dynamics AX 2012

Можно использовать аккредитивы в модулях Расчеты с поставщиками, Расчеты с клиентами и Управление банком и кассовыми операциями, чтобы настраивать и проводить банковские гаранты платежа между продавцами и покупателями, ведущими бизнес через международные границы.

В этом ключевом разделе описывается, как работать с аккредитивами в экспортных транзакциях, начиная с настройки записи платежа и заканчивая закрытием аккредитива. Для получения подробного описания работы с аккредитивами в экспортных транзакциях, включая сбор импорта, см. Основные задачи: аккредитив или импортный сбор для импорта номенклатур.

После того, как международные стороны и их банки достигли соглашения проводить транзакцию экспорта с помощью аккредитива можно создать заказ на продажу для аккредитива. В заказе на продажу можно указать и внести поправки в сведения аккредитива, полученные от продавца и авизующего банка. После отправки товара можно записать отборочную накладную, в которой указываются материалы, которые были отправлены согласно договору аккредитива. В конце концов, можно разнести накладную, получить оплату по накладной и урегулировать транзакции по аккредитиву.

Активизировать экспорт аккредитиваНеобходимо активизировать аккредитив в качестве банковского документа перед инициацией транзакций, включающих в себя аккредитив.

Щелкните Главная книга > Настройка > Параметры главной книги.

Щелкните ссылку Главная книга и перейдите на экспресс-вкладку Банковский документ.

Установите флажок Включить экспортный аккредитив, чтобы активировать аккредитив.

Закройте форму, чтобы сохранить изменения.

В начало

Настройка банковских счетов клиентовСчета банка клиента должны быть специфицированы под корректные транзакции с аккредитивами.

Щелкните Расчеты с клиентами > Обычный > Клиенты > Все клиенты.

Выберите клиента, а затем на вкладке Клиент в группе Настроить щелкните Банковские счета.

В форме Банковские счета клиента введите соответствующую информацию в поле Банковский счет, поле Номер банковского счета и другие поля.

Закройте форму, чтобы сохранить изменения.

В начало

Создание заказ на покупку аккредитиваМожно создать заказ на продажу, связанный с запросом на аккредитив.

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу.

Щелкните Заказ на продажу, чтобы создать новый заказ на продажу.

В форме Создать заказ на продажу в поле Счет клиента выберите счет клиента.

Щелкните на экспресс-вкладке Разное.

В поле Тип банковского документа выберите Аккредитив и нажмите кнопку ОК.

Добавьте в заказ на продажу строки и номенклатуры.

Закройте форму, чтобы сохранить изменения.

В начало

Введите сведения аккредитиваПосле создания заказа на продажу аккредитива можно ввести определенные сведения, связанные с аккредитивом.

Щелкните Управление банком и кассовыми операциями > Обычный > Аккредитивы > Экспортный аккредитив / импортное инкассо. Дважды щелкните аккредитив, который необходимо исправить.

– или –

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу. Перейдите на вкладку Управлять и щелкните Аккредитив. Дополнительные сведения см. в разделе Экспорт коллекции кредитной буквы и импорта (форма).

В поле Номер банковского документа введите номер документа, указанный банком.

Щелкните экспресс-вкладку Сведения о банке, а затем в поле Номер банковского документа выберите банк, выпустивший аккредитив.

В поле Авизующий банк выберите авизующий банк.

Перейдите на экспресс-вкладку Банковский документ, а затем в информационных полях Тип документарного аккредитива и Род документарного аккредитива выберите соответствующие значения, если это необходимо. Тип документарного аккредитива может быть Безотзывный или Отзывной. Род документарного аккредитива может быть Непередаваемый, Передаваемый или Возобновляемый.

В поле Дата окончания введите дату окончания срока действия для заказа на продажу аккредитива.

На этой экспресс-вкладке можно также ввести сведения о допусках и сроках платежей.

Щелкните экспресс-вкладку Строки и выберите Добавить строку, чтобы добавить сведения об отгрузке. В полях Сумма, Фактическая дата исполнения и Документы отправлены введите необходимые значения.

Примечание Можно щелкнуть Извлечь отгрузки по заказу на продажу, чтобы просмотреть сведения об отгрузке, которые уже указаны в строках заказа на продажу или графике поставки.

Щелкните экспресс-вкладку Условия, а затем в укажите условия отгрузки и платежа аккредитива.

Примечание Для печати сведений аккредитива можно щелкнуть Печать подробностей. Чтобы прикрепить документ или файл к записи аккредитива можно щелкнуть Вложения.

Закройте форму, чтобы сохранить изменения.

Примечание Прежде чем продолжить, необходимо подтвердить заказ на продажу. Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу. На вкладке Продажа в области Создание щелкните Подтверждение заказа на продажу, а затем нажмите ОК в окне Подтверждение заказа на продажу.

В начало

Исправление сведений аккредитиваЕсли изменяются сведения заказа на продажу, необходимо обновить сведения аккредитива перед подачей накладной. Можно изменить подтвержденный аккредитив только после того, как у него будет статус Открыт. Банк может взыскать пени за изменение существующего аккредитива.

Щелкните Управление банком и кассовыми операциями > Обычный > Аккредитивы > Экспортный аккредитив / импортное инкассо. Дважды щелкните аккредитив, который необходимо исправить.

– или –

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу. Перейдите на вкладку Управлять и щелкните Аккредитив.

Щелкните Правка, а затем внесите изменения в сведения аккредитива. Можно изменить сумму аккредитива или число отгрузок, если требуется.

Примечание Изменить сведения об отгрузке можно, только если для этой отгрузки не были разнесены отборочная накладная или накладная.

В поле Номер изменения введите значение, чтобы указать, сколько раз корректировался заказ на продажу.

Закройте форму, чтобы сохранить изменения.

В начало

Выпуск банковского документа и разноска отборочной накладнойПосле изменения сведений транзакции аккредитива можно выпустить банковский документ и разнести отборочную накладную. При разноске отборочной накладной можно указать код отгрузки, чтобы сопоставить отгрузку с поставкой. Невозможно обновить отборочную накладную, если только сумма аккредитива не равна сумме заказа на продажу.

Щелкните Управление банком и кассовыми операциями > Обычный > Аккредитивы > Экспортный аккредитив / импортное инкассо. Дважды щелкните аккредитив, который необходимо выпустить.

– или –

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу. Перейдите на вкладку Управлять и щелкните Аккредитив.

Щелкните Выдать банковский документ, чтобы выпустить аккредитив.

В форме Заказ на продажу выберите строку для заказа на продажу аккредитива, щелкните вкладку Комплектация и упаковка, а затем щелкните Отгрузочная накладная.

Нажмите ОК, чтобы разнести лист комплектации.

Щелкните Отборочная накладная.

Перейдите на экспресс-вкладку Обзор и в поле Номер отгрузки выберите номер отгрузки.

Щелкните вкладку Параметры, а затем в поле Количество выберите Все.

Установите флажок Печать отборочной накладной и нажмите ОК, чтобы разнести отборочную накладную.

Закройте форму, чтобы сохранить изменения.

В начало

Выставление накладной по заказу на продажу и пометка документов как отправленныхПосле разноски отборочной накладной можно зарегистрировать накладную для заказа на продажу. Невозможно разнести накладную, если только сумма аккредитива не равна сумме заказа на продажу.

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу.

Выберите соответствующую запись и перейдите на вкладку Накладная.

В области Создание щелкните Накладная.

Перейдите на экспресс-вкладку Обзор и в поле Номер отгрузки выберите номер отгрузки.

Щелкните вкладку Параметры, а затем в поле Количество выберите Все.

Установите флажок Печать накладной и нажмите ОК, чтобы разнести накладную.

Щелкните Управление банком и кассовыми операциями > Обычный > Аккредитивы > Экспортный аккредитив / импортное инкассо. Дважды щелкните аккредитив, который необходимо исправить.

– или –

Щелкните Продажи и маркетинг > Обычный > Заказы на продажу > Все заказы на продажу. Перейдите на вкладку Управлять и щелкните Аккредитив.

На экспресс-вкладке Строки, измените значение в столбце Документы отправлены на Да для каждого элемента строки.

Закройте форму, чтобы сохранить изменения.

В начало

В начало

Объявления: Для просмотра известных проблем и последних исправлений используйте поиск проблем в службах Microsoft Dynamics Lifecycle Services (LCS).

msdn.microsoft.com

Что такое аккредитив? Суть и виды аккредитивов | Финансовый гений

Сегодня мы продолжим разговор о банковских услугах и рассмотрим, что такое аккредитив, где может использоваться такая услуга, чем она интересна. Эта услуга более популярна для представителей крупного и среднего бизнеса, однако, в последнее время она все шире распространяется и на мелких предпринимателей, и даже на физических лиц, не занимающихся бизнесом. Поэтому знать, что такое банковский аккредитив, какие виды аккредитивов бывают, будет полезно всем, даже просто для общего развития.

Что такое аккредитив?

Аккредитив – это обязательство банка плательщика осуществить платеж в банк получателя только после того, как получатель платежа предоставит в свой банк определенные документы, предусмотренные условиями открытия аккредитива.

Аккредитивы относятся к т.н. документарным операциям банка, то есть, к операциям, основой которых является документооборот. Чаще всего документарные операции, в частности и аккредитивы, используются предприятиями, осуществляющими экспортно-импортную деятельность, но это не единственная сфера их применения.

Для чего необходимы аккредитивы? Простыми словами – для того, чтобы исключить обман между сторонами определенной сделки. Банк просто выступает юридическим гарантом между сторонами сделки, за что получает свои комиссионные.

Аккредитив – основные термины и понятия.

Рассмотрим основные термины и понятия, связанные с открытием аккредитивов.

Эмитент аккредитива – банк, в который обратился клиент, желающий открыть аккредитив.

Банк-бенефициар – банк, в котором обслуживается клиент, в пользу которого открывается аккредитив.

Бенефициар – получатель платежа по аккредитиву.

Сделка – определенная операция купли-продажи, для расчетов по которой открывается аккредитив.

Сумма аккредитива – сумма сделки, для проведения расчета по которой открывается аккредитив.

Срок аккредитива – ограниченный период, на протяжении которого действует аккредитив.

Вид аккредитива – условия открытия аккредитива (подробнее рассмотрю часто встречающиеся варианты чуть ниже).

Комиссия за открытие аккредитива – стоимость открытия аккредитива, установленная тарифами банка. Обычно исчисляется в процентах годовых от суммы аккредитива, также может включать какой-то фиксированный или минимальный платеж. При этом часть полученной комиссии банк-эмитент оплачивает банку-бенефициару за его услуги.

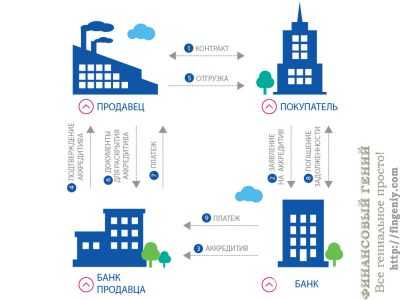

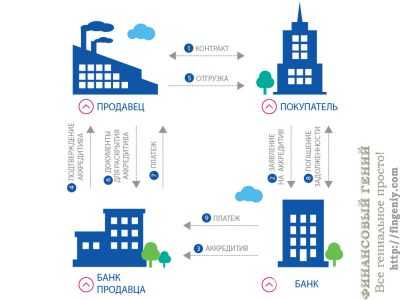

Схема аккредитива.

Рассмотрим схему действия аккредитива на примере. Допустим, у нас есть поставщик и покупатель определенного товара, которые не доверяют друг-другу и хотят подстраховаться. Покупатель боится отправлять деньги, не видя товар, а поставщик – отправлять товар, не видя денег.

В такой ситуации может помочь открытие аккредитива. Покупатель открывает в своем банке аккредитив, вносит на специальный счет сумму платежа, и поручает отправить ее поставщику в его банк, но лишь только после того, как поставщик предоставит документы, подтверждающие факт отправки товара.

Банк покупателя отправляет банку поставщика уведомление об открытии аккредитива, а банк поставщика сообщает об этом самому поставщику. Поставщик, зная, что средства для оплаты товара уже зарезервированы и будут ему отправлены, производит отправку товара и предоставляет в свой банк документы, подтверждающие этот факт. Банк поставщика проверяет юридическую чистоту этих документов и на основе этого производит необходимый платеж, о чем отчитывается банку покупателя. После этого банк покупателя перечисляет в банк поставщика зарезервированные средства своего клиента. Поставщик получает свои деньги, покупатель – товар, а банки – свои комиссионные. Все довольны. Такова классическая схема аккредитива, а в зависимости от вида услуги некоторые действия могут варьироваться.

Для наглядности примерную схему действия аккредитива можно представить на следующем рисунке (цифрами обозначен порядок действий):

Виды аккредитивов.

Рассмотрим самые распространенные виды аккредитивов – их можно разделить по нескольким признакам.

Исходя из того, можно ли отменить действие аккредитива, выделяют отзывные и безотзывные аккредитивы.

Отзывной аккредитив предполагает возможность банка-эмитента отозвать (аннулировать) свое поручение о перечислении средств до момента подачи необходимых документов противоположной стороной, то есть, отменить операцию, без уведомления банка-получателя.

Безотзывной аккредитив не предполагает возможности его аннулирования без уведомления банка-получателя и без согласия непосредственного получателя платежа. То есть, он тоже может быть отменен, но только при согласии двух сторон, а не в одностороннем порядке как отзывной аккредитив.

Безотзывные аккредитивы применяются на практике гораздо чаще, чем отзывные, поскольку они больше удовлетворяют интересы обеих сторон сделки.

По степени ответственности обоих банков различают подтвержденные и неподтвержденные аккредитивы.

Подтвержденный аккредитив гарантирует, что банк получателя, либо другой, третий банк выплатят получателю причитающуюся сумму, даже если банк отправителя не перечислит ему деньги.

Неподтвержденный аккредитив предполагает, что платеж поступит получателю только если его реально перечислит банк-эмитент.

По возможному источнику средств для исполнения платежа выделяют покрытые и непокрытые аккредитивы.

Покрытый (депонированный) аккредитив означает, что банк-эмитент перечисляет сумму платежа банку получателя на весь срок действия аккредитива. Эта сумма является гарантированным покрытием, и уже сразу находится в распоряжении банка получателя.

Непокрытый (гарантированный) аккредитив означает, что банк-эмитент разрешает банку получателя списывать сумму платежа со своего корреспондентского счета, либо оговаривает какие-то другие условия получения возмещения. В практике чаще всего используется именно этот вид аккредитива.

Рассмотрим и некоторые другие известные виды аккредитивов.

Аккредитив с красной оговоркой означает, что банк-эмитент обязуется произвести банку получателя оговоренную сумму авансового платежа еще до поступления подтверждающих документов от получателя.

Револьверный аккредитив открывается, когда необходимо регулярно совершать однородные операции. Каждый раз он действует на какую-то определенную партию товара и далее возобновляет свое действие на следующую партию.

Переводной (трансферабельный) аккредитив предполагает возможность перевода его части другому бенефициару, если это будет необходимо.

Резервный аккредитив или аккредитив stand-by – это некий симбиоз аккредитива и банковской гарантии, при действии которого поставщик получает оплату за товар, даже если покупатель откажется ему платить – выплату производит банк за счет собственных средств.

Преимущества и недостатки аккредитивов.

Все преимущества и недостатки аккредитивной формы расчета сводятся к одному. Преимуществом является гарантия банка, что клиент получит необходимый товар-услугу, его деньги не пропадут, противоположная сторона сделки – не мошенник и не обманет его. А недостатком то, что открытие аккредитива стоит денег, как правило – это несколько процентов от суммы платежа. Таким образом, за повышенный уровень безопасности проведения сделки просто приходится дополнительно заплатить.

Где применяются аккредитивы?

Рассмотрим самые распространенные сферы применения аккредитивов:

- Экспортно-импортные операции;

- Торговые операции внутри страны;

- Крупные сделки между физическими лицами (например, купля-продажа недвижимости).

Теперь, когда вы знаете понятие и суть аккредитива, давайте подведем итоги и выделим самое главное.

Банковский аккредитив – это своего рода гарантия юридической чистоты сделки, снимающая практически все риски мошенничества, ведь документы, подтверждающие факт передачи товара от продавца покупателю, проверяют опытные банковские юристы. Открытие аккредитива при осуществлении экспортно-импортных операций интересно и тем, что вне зависимости от стран нахождения поставщика и покупателя, такие операции регулируются универсальным документом – международные Унифицированные правила и обычаи для документарных аккредитивов UCP-600, что исключает риски несоответствия законодательства разных стран проведению определенной сделки. Открытие аккредитива обойдется покупателю в определенную сумму, однако эта сумма существенно ниже, чем например, при получении кредита, а аккредитив определенного вида включает в себя многие параметры кредитной операции, но при этом еще и обеспечивает безопасное проведение сделки. То есть, это довольно выгодная услуга, но требующая при этом дополнительных расходов.

Теперь вы имеете представление о том, что такое аккредитив, для чего он нужен, какие виды аккредитивов можно встретить на практике.

Повышайте свою финансовую грамотность вместе с сайтом Финансовый гений – присоединяйтесь к числу наших постоянных читателей и подписчиков. Увидимся в новых публикациях!

fingeniy.com